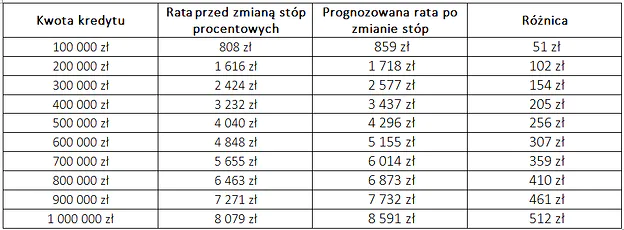

Stopy procentowe NBP w maju poszły w górę o 0,75 pkt proc. Są najwyższe od 2008 roku. Co to oznacza dla spłacających kredyty? Raty będą jeszcze wyższe. Przed ogłoszeniem decyzji RPP rata kredytu na 300 tys. zł powinna być na poziomie nieco ponad 2,4 tys. zł. Po niej można się spodziewać płatności wyższej o 150 zł. W przypadku kredytu na pół miliona trzeba się liczyć z ratą wyższą o 250 zł, a przy milionie – nawet o 500 zł.

Rada Polityki Pieniężnej (RPP) nie pozostawiła kredytobiorcom złudzeń i ósmy raz z rzędu zdecydowała o podwyżce stóp procentowych. Główna stawka wzrosła z 4,5 do 5,25 proc., czyli najwyższego poziomu od 2008 roku. Celem jest powstrzymanie szalejącej w Polsce inflacji.

Koszty tej walki w pierwszej kolejności poniosą osoby spłacające kredyty. Znów dostaną po kieszeni. Podwyżka stóp procentowych w NBP przekłada się na wzrost wartości najpopularniejszej stawki przyjmowanej do wyliczania rat kredytów, czyli WIBOR 3M. Na niej wraz z marżą banku opiera się oprocentowanie kredytów hipotecznych.

Zakładając, że WIBOR 3M wzrośnie w maju o taką samą wartość, jak stopa referencyjna w NBP, można oszacować, jak wysokie będą raty kredytów.

Raty kredytów – symulacja

– Jeśli przyjmiemy, że marża kredytu hipotecznego wynosi średnio 2,30 proc., a nowa stawka WIBOR 3M zostanie ustalona na poziomie 6,99 proc., to proporcjonalnie do kwoty kredytu rata będzie wyższa o około 50 zł dla każdych pożyczonych 100 tys. zł – wylicza Dagmara Sudoł, ekspert porównywarki finansowej Totalmoney.pl.

Dodaje, że dla tych, którzy mają zobowiązanie w kwocie 300 tys. zł, rata wzrośnie o ponad 150 zł, ale już osoby z długiem na poziomie 500 tys. zł mogą spodziewać się nowego harmonogramu spłat od banku z ratą wyższą o blisko 250 zł.

Szacowane raty kredytów

źródło: Totalmoney.pl (Totalmoney.pl, TM)

– Podwyżka rat najmocniej dotknie ponownie tych, którzy zdecydowali się na kredyt w czasie pandemii, czyli w momencie, gdy obowiązywały rekordowo niskie stopy. Ich raty w porównaniu do października 2021 roku wzrosną nawet o 90 proc. – wskazuje ekspertka Totalmoney.pl

Każdy klient w najbliższych miesiącach powinien otrzymać od banku nowy harmonogram spłat kredytu, w którym będą dokładnie wyliczone nowe raty. Zależą one od terminów rozliczeń, stawek WIBOR (3M lub 6M), kwoty kredytu do spłaty i długości okresu pozostałego do spłaty.

Mniejsza zdolność kredytowa i niższa marża

Dagmara Sudoł wskazuje, że kłopoty czekają tych, którzy już w ostatnich miesiącach nie radzili sobie finansowo z rosnącymi ratami, bo zaciągnęli zobowiązania na maksimum swoich możliwości. Przy aktualnym poziomie stóp nie mogliby liczyć już na tak wysoki kredyt, o ile w ogóle by go dostali.

Z raportu PKO BP wynika, że przeciętna zdolność kredytowa we wszystkich bankach działających w Polsce obniżyła się średnio o ponad połowę względem 2021 roku, przy czym za około dwie trzecie spadku odpowiada wzrost stóp procentowych, a za jedną trzecią rekomendacje Komisji Nadzoru Finansowego (KNF).

Z podwyżkami stóp procentowych wiąże się jeden pozytywny aspekt. Banki w umowach kredytowych godzą się na niższą marżę, która jest stała w całym okresie kredytowania.

– Biorąc kredyt teraz, można załapać się na znacznie niższą marżę, która przy obniżkach stóp, które w końcu nastąpią, daje korzystniejsze warunki kredytowania. Średnie marże spadły już poniżej 2 proc. – zauważa Sudoł.

- źródło: https://www.money.pl/pieniadze/raty-kredytow-po-podwyzce-stop-procentowych-roznica-to-nawet-kilkaset-zlotych-6765582042741536a.html

- Adobe Stock, Bartlomiej Magierowski